Une entreprise peut déduire la TVA figurant sur une facture ne mentionnant pas certaines informations obligatoires à condition de justifier du paiement effectif, par elle-même, de cette facture.

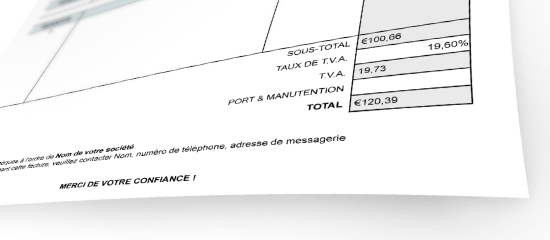

En principe, une entreprise assujettie à la taxe sur la valeur ajoutée (TVA) peut déduire la taxe qu'elle a supporté sur les éléments du prix d'une opération imposable. Toutefois, pour cela, elle doit être en possession de la facture remise par le fournisseur ou le prestataire et sur laquelle certaines mentions doivent obligatoirement figurer, notamment son identification.

Précision : tout fournisseur ou prestataire assujetti à la TVA doit, en principe, délivrer une facture pour les biens livrés ou les services rendus à une entreprise elle-même assujettie à cette taxe.

C'est ce que vient de rappeler, dans un 1er temps, le Conseil d'État en réaffirmant que l'identifiation certaine de l'entreprise bénéficiaire d'une opération taxable sur la facture remise par le fournisseur ou le prestataire est essentielle à l'exercice de son droit à déduction. La mention du nom complet et de l'adresse de l'entreprise sur la facture permettant de présumer que les biens ou les services lui ont été livrés ou rendus et de vérifier qu'ils l'ont été pour les besoins de ses opérations taxées

Toutefois, dans un 2ème temps, les juges viennent assouplir leur position en admettant une exception aux exigences formelles du droit à déduction de la TVA. Ainsi, l'absence ou le caractère erroné des informations précitées peut ne pas faire obstacle au droit à déduction de l'entreprise dans le cas où celle-ci apporte la preuve, par tout moyen, du règlement effectif, par elle-même, de la facture pour les besoins de ses propres opérations imposables.

À noter qu'en l'espèce cette preuve n'avait pas été apportée par l'entreprise.

En pratique : sont susceptibles d'être visées les factures établies par erreur à un autre nom que celui du redevable de la TVA (par exemple, au nom du conjoint de l'exploitant plutôt qu'un nom de l'exploitant ou au nom personnel du dirigeant plutôt qu'à celui de la société).

20/06/2012 © Copyright SID Presse - 2012